KSeF a nowa struktura JPK_VAT od 1 lutego 2026

Od 1 lutego 2026 r. obowiązuje nowa wersja struktury JPK_VAT z deklaracją: JPK_V7M(3) (rozliczenia miesięczne) oraz JPK_V7K(3) (rozliczenia kwartalne).

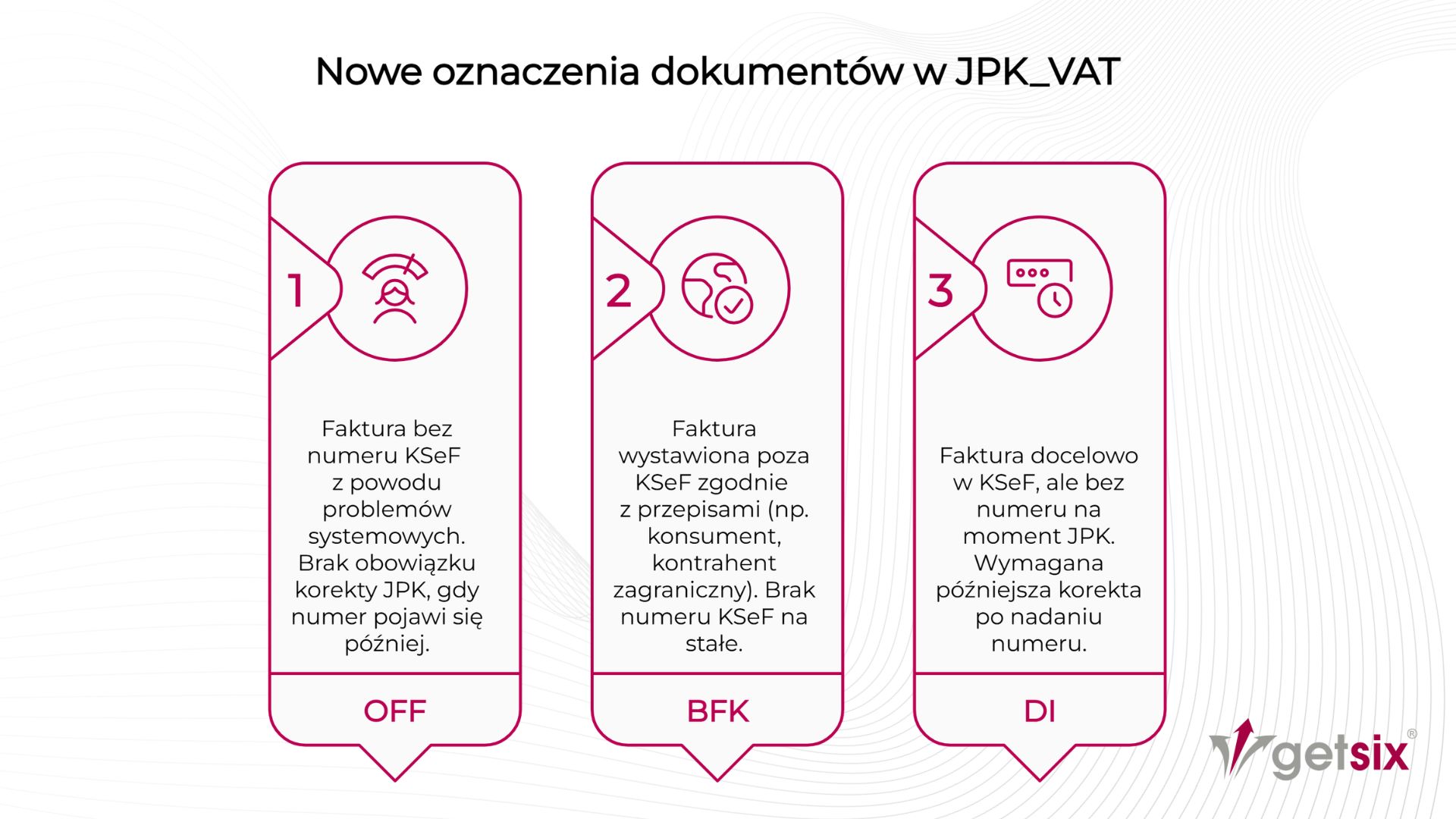

Najważniejsza zmiana z perspektywy przedsiębiorcy jest praktyczna: w części ewidencyjnej JPK trzeba wykazać numer identyfikujący fakturę w Krajowym Systemie e-Faktur (KSeF), a jeśli numeru na moment wysyłki JPK jeszcze nie ma – wskazać powód jego braku poprzez jedno z oznaczeń: OFF, BFK albo DI.

Ta zmiana łączy raportowanie VAT z wdrożeniem KSeF, które w 2026 r. wchodzi etapowo (dla części firm obowiązek e-fakturowania zaczyna się wcześniej, dla pozostałych później), ale nowa struktura JPK_VAT dotyczy wszystkich czynnych podatników VAT składających JPK za okresy od lutego 2026 r.

Kontekst zmian i ich genezę omawialiśmy wcześniej w naszym wpisie: Projekt rozporządzenia: nowe oznaczenia faktur w JPK_VAT w związku z KSeF.

W tym artykule znajdziesz:

Kogo dotyczy nowa struktura JPK_VAT i od kiedy składa się JPK_V7M(3)/JPK_V7K(3)

Nowe warianty struktury składa się po raz pierwszy za luty 2026 r. (a więc w terminie właściwym dla rozliczenia lutowego).

Dotyczy to zarówno podatników miesięcznych (JPK_V7M), jak i kwartalnych (JPK_V7K), ponieważ w modelu kwartalnym część ewidencyjna również jest przekazywana co miesiąc.

Kluczowe jest to, że wymóg wykazywania numeru KSeF albo OFF/BFK/DI jest oceniany na moment wysyłki JPK. Innymi słowy – liczy się status dokumentu w dacie składania pliku, nie w dacie sprzedaży czy otrzymania faktury.

Nowy obowiązek w ewidencji: numer KSeF albo OFF, BFK, DI

W strukturze JPK_VAT przyjęto zasadę wyboru jednej wartości dla danego ujęcia: wykazujesz numer KSeF albo jedno oznaczenie wskazujące przyczynę jego braku:

- numer KSeF – jeżeli faktura ma już nadany numer KSeF na dzień złożenia JPK,

- OFF – gdy spełnione są przesłanki dla tego oznaczenia i na dzień złożenia JPK faktura nie ma jeszcze numeru KSeF,

- BFK – gdy faktura została wystawiona poza KSeF w sytuacjach dopuszczonych przepisami (np. faktura dla konsumenta lub inny przypadek, w którym faktura nie przechodzi przez KSeF),

- DI – gdy ujmujesz dokument inny niż faktura albo ujmujesz fakturę, która docelowo powinna trafić do KSeF, ale na dzień złożenia JPK nie ma jeszcze numeru KSeF (m.in. sytuacje związane z trybem offline24 lub niedostępnością systemu).

W praktyce oznacza to konieczność doprecyzowania w firmie prostego, ale rygorystycznego procesu: kiedy system księgowy ma pobierać numer KSeF, a kiedy automatycznie nadawać OFF/BFK/DI.

Broszura informacyjna dot. struktury JPK_VAT z deklaracją jest dostępna na stronie Ministerstwa Finansów.

Jak rozumieć oznaczenia OFF, BFK i DI – zastosowanie w praktyce

OFF – gdy faktura dotyczy awarii KSeF i nie ma numeru na dzień wysyłki JPK

OFF stosuje się do faktur wystawianych w szczególnych okolicznościach po stronie systemu (awaria) – w sytuacji, w której na dzień złożenia JPK faktura nie ma jeszcze nadanego numeru KSeF.

Ważna konsekwencja praktyczna: co do zasady OFF nie wymusza późniejszej korekty JPK wyłącznie po to, aby uzupełnić numer KSeF (jeżeli numer pojawi się po czasie). To rozróżnienie ma znaczenie organizacyjne – inaczej niż przy DI.

BFK – gdy faktura jest poza KSeF z przyczyn biznesowych lub ustawowych

BFK dotyczy faktur, które zostały wystawione poza KSeF w przypadkach przewidzianych przepisami (np. faktury dla konsumentów) albo w sytuacjach, gdy dokumentowanie danej transakcji nie odbywa się w KSeF.

Dla firm działających międzynarodowo BFK bywa istotne również w praktyce zakupowej, gdy w ewidencji ujmujesz dokumenty otrzymane od kontrahentów zagranicznych, które nie funkcjonują w polskim KSeF.

DI – gdy dokument docelowo ma związek z KSeF, ale numeru jeszcze nie ma

DI jest oznaczeniem tymczasowym – sygnalizuje, że ujmujesz dokument, dla którego na moment wysyłki JPK nie ma numeru KSeF, choć w normalnym przebiegu zdarzeń numer powinien się pojawić (np. po dosłaniu faktury do KSeF).

Kluczowa konsekwencja: przy DI trzeba założyć proces następczy – po uzyskaniu numeru KSeF należy skorygować ewidencję i zastąpić DI numerem KSeF (jeżeli przepisy wymagają takiego uzupełnienia dla danego przypadku).

Czy dotychczasowe oznaczenia (GTU, RO, WEW, FP, IMP) znikają?

Nowa struktura nie zastępuje dotychczasowych oznaczeń – one pozostają. Zmienia się to, że obok nich dochodzi nowy obowiązek związany z KSeF. W praktyce dla jednego ujęcia możesz mieć równolegle:

- oznaczenia znane dotychczas (np. RO, WEW, FP, GTU, TP, IMP – zależnie od transakcji),

- oraz numer KSeF albo OFF/BFK/DI w nowym polu struktury.

Przykładowo, przy rozliczeniu VAT z tytułu importu towarów (gdy właściwe jest oznaczenie IMP) możesz jednocześnie wykazywać DI, jeśli na moment złożenia JPK nie ma numeru KSeF, a struktura wymaga wskazania powodu jego braku dla ujętego dokumentu.

Korekty JPK_VAT w nowej strukturze: co trzeba uporządkować w procedurach

Od strony zarządczej kluczowe są dwie kwestie:

1. Ocena statusu na dzień wysyłki JPK

To ten moment decyduje, czy wpisujesz numer KSeF, czy OFF/BFK/DI. Wymaga to spójności między zespołem fakturowania, księgowością i narzędziami IT.

2. Mechanika korekt (zwłaszcza przy DI)

Jeżeli w firmie pojawiają się sytuacje kwalifikujące do DI, warto od razu ustalić:

- kto monitoruje, kiedy numer KSeF zostaje nadany,

- w jakim trybie i terminie inicjowana jest korekta ewidencji,

- jak dokumentować przyczynę zastosowania DI (dla celów kontroli i audytu).

Sankcje: dlaczego temat JPK_VAT to nie tylko techniczna aktualizacja

Niezależnie od dyskusji o sankcjach za niewystawianie faktur w KSeF, ryzyka związane z raportowaniem JPK_VAT pozostają realne.

W przypadku stwierdzenia przez naczelnika urzędu skarbowego błędów w ewidencji, które uniemożliwiają weryfikację prawidłowości transakcji, organ wzywa podatnika do korekty, wskazując te błędy. Podatnik ma co do zasady 14 dni na złożenie korekty w zakresie wskazanym w wezwaniu albo na złożenie wyjaśnień.

Dopiero gdy podatnik nie zareaguje w terminie (albo zrobi to po terminie) lub gdy w wyjaśnieniach nie wykaże, że ewidencja nie zawiera wskazanych błędów, naczelnik urzędu skarbowego może nałożyć w drodze decyzji karę pieniężną w wysokości 500 zł za każdy błąd. W praktyce oznacza to, że kara nie ma charakteru automatycznego, a przesłanki jej zastosowania są powiązane z procedurą wezwania oraz oceną reakcji podatnika.

Checklista wdrożeniowa dla przedsiębiorcy: co zrobić w lutym 2026, żeby ograniczyć ryzyko

Poniższe działania najczęściej dają najszybszy efekt jakościowy:

- Mapowanie dokumentów i transakcji: zidentyfikuj, które dokumenty w Twojej organizacji będą miały numer KSeF, a które będą wymagały OFF/BFK/DI.

- Reguły decyzyjne w systemie finansowo-księgowym: ustaw logikę przypisywania oznaczeń oraz blokady, które ograniczą ręczne błędy.

- Integracja z KSeF i obsługa statusów: upewnij się, że system potrafi pobrać numer KSeF i poprawnie odzwierciedla go w ewidencji VAT.

- Procedura korekt dla DI: zaplanuj monitoring i odpowiedzialności (kto, kiedy i na jakiej podstawie inicjuje korektę).

- Szkolenie zespołów: krótkie szkolenie operacyjne dla księgowości oraz osób wystawiających/akceptujących dokumenty zwykle zmniejsza liczbę błędów już w pierwszym miesiącu stosowania.

- Testowy eksport JPK: wykonaj próbne wygenerowanie JPK_V7M(3)/JPK_V7K(3) na danych rzeczywistych i sprawdź spójność oznaczeń przed terminem wysyłki.

Jeżeli rozliczenia są złożone (wiele typów sprzedaży, transakcje międzynarodowe, rozproszone systemy), warto rozważyć wsparcie w trybie procesowym – tak, aby reguły OFF/BFK/DI były od początku spójne z księgowaniem i obiegiem dokumentów.

W ramach usługi pełna księgowość wspieramy firmy m.in. w uporządkowaniu ewidencji VAT, przygotowaniu zasad raportowania oraz w bieżącej obsłudze księgowej tak, aby raportowanie JPK było spójne z dokumentacją i procesami operacyjnymi. Skontaktuj się z nami.

Podstawa prawna:

Jeśli mają Państwo pytania dotyczące opisanego tematu lub potrzebują Państwo dodatkowych informacji – zapraszamy do kontaktu:

DZIAŁ DS. RELACJI Z KLIENTAMI

ELŻBIETA

NARON-GROCHALSKA

Head of Customer Relationships

Department / Senior Manager

Grupa getsix

***